Rapport climatique 2024 sur les caisses de pension, deuxième partie – Peu de mouvement chez les impassibles et les non transparents

«TRÈS ROUGE» sont, avec 40% du volume d’investissement, les impassibles et les non transparents

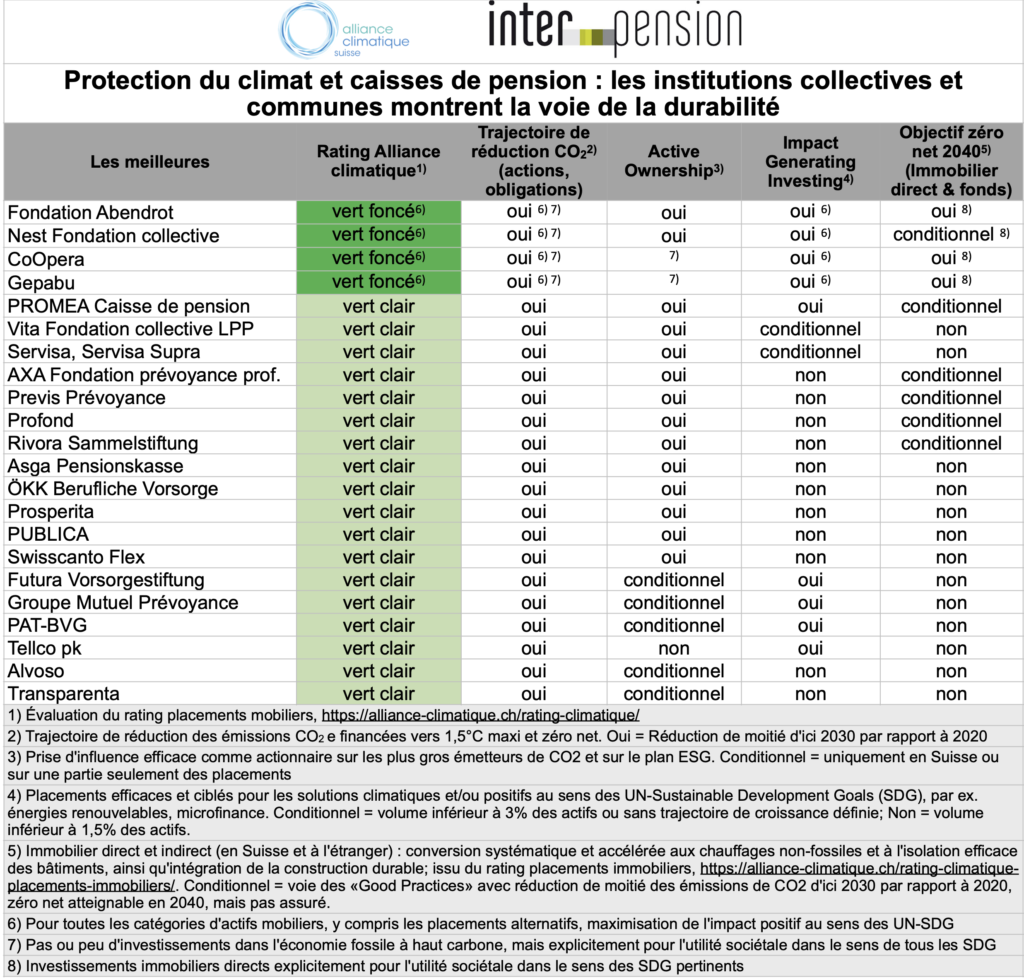

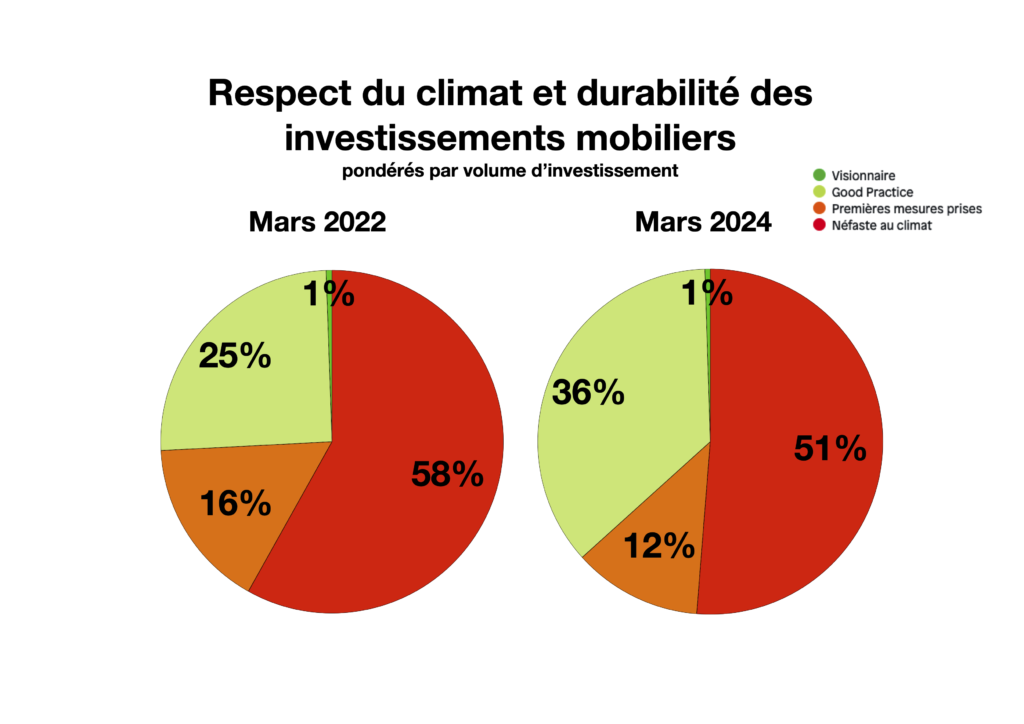

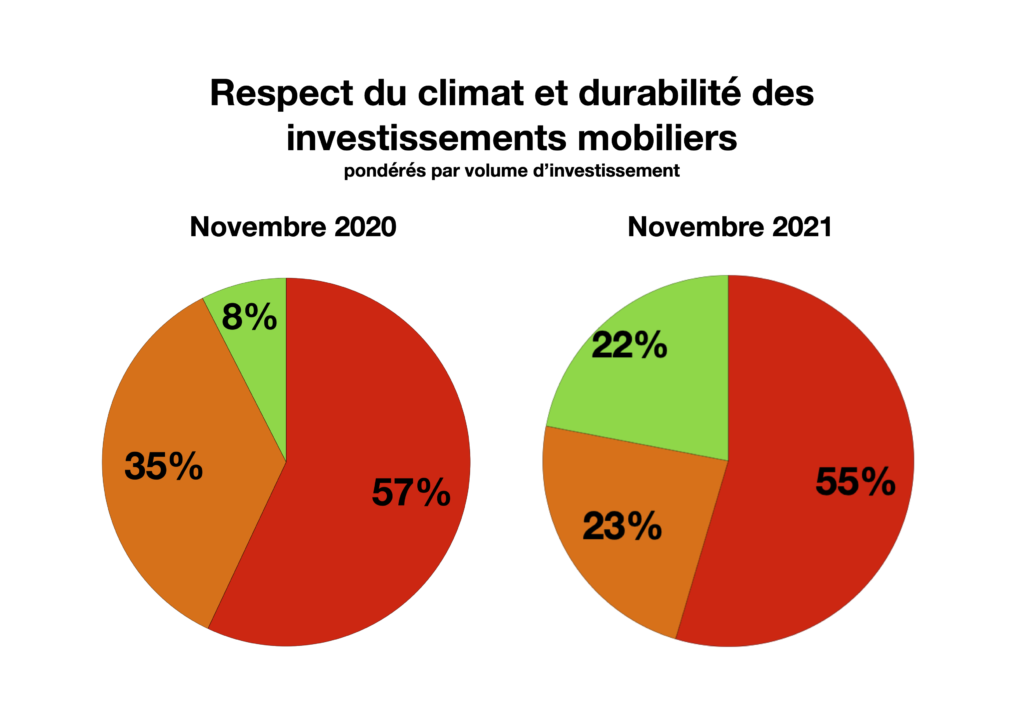

Dans la première partie, nous avons pu mettre en évidence l’augmentation réjouissante du volume des investissements respectueux du climat. Sur cette base, nous avons pu formuler des attentes concernant de nouveaux objectifs orientés vers l’avenir pour les investissements durables.

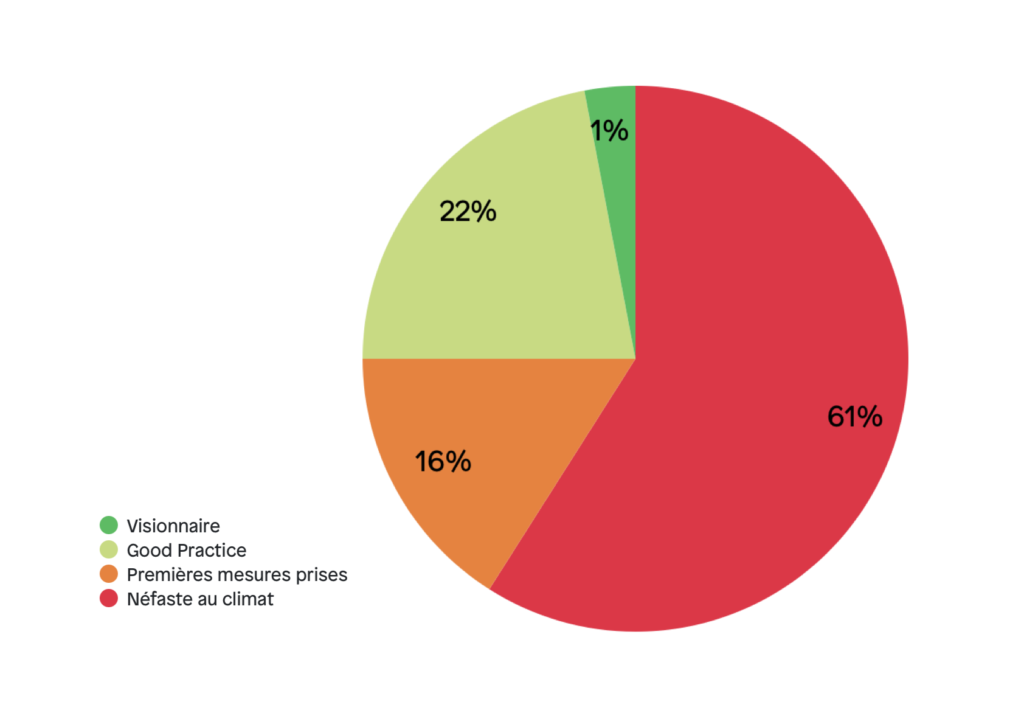

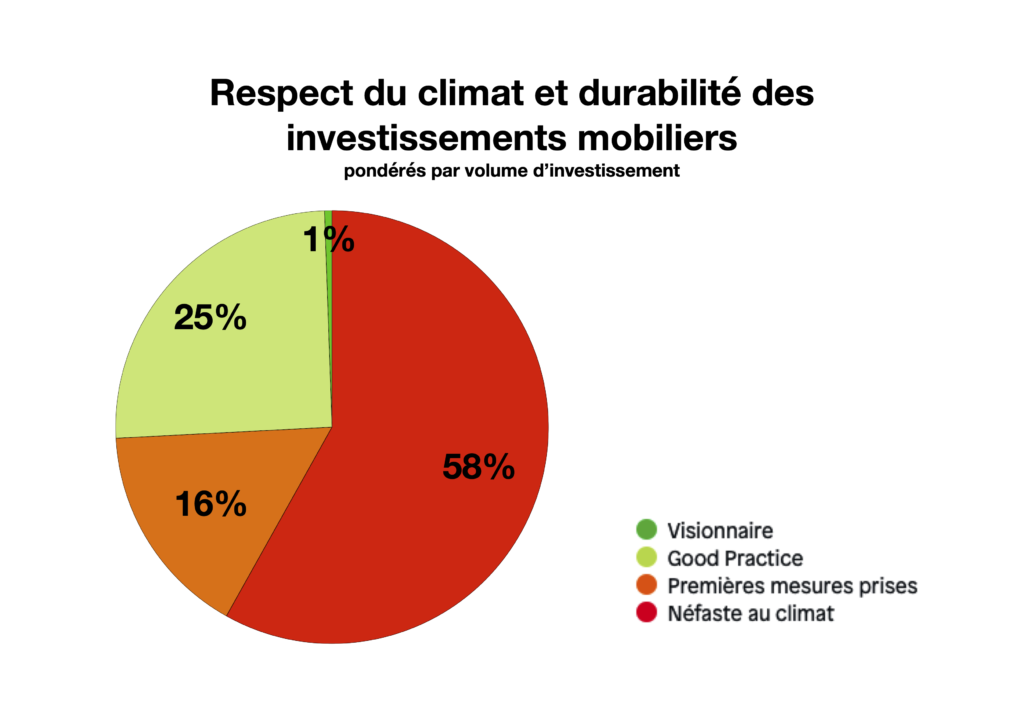

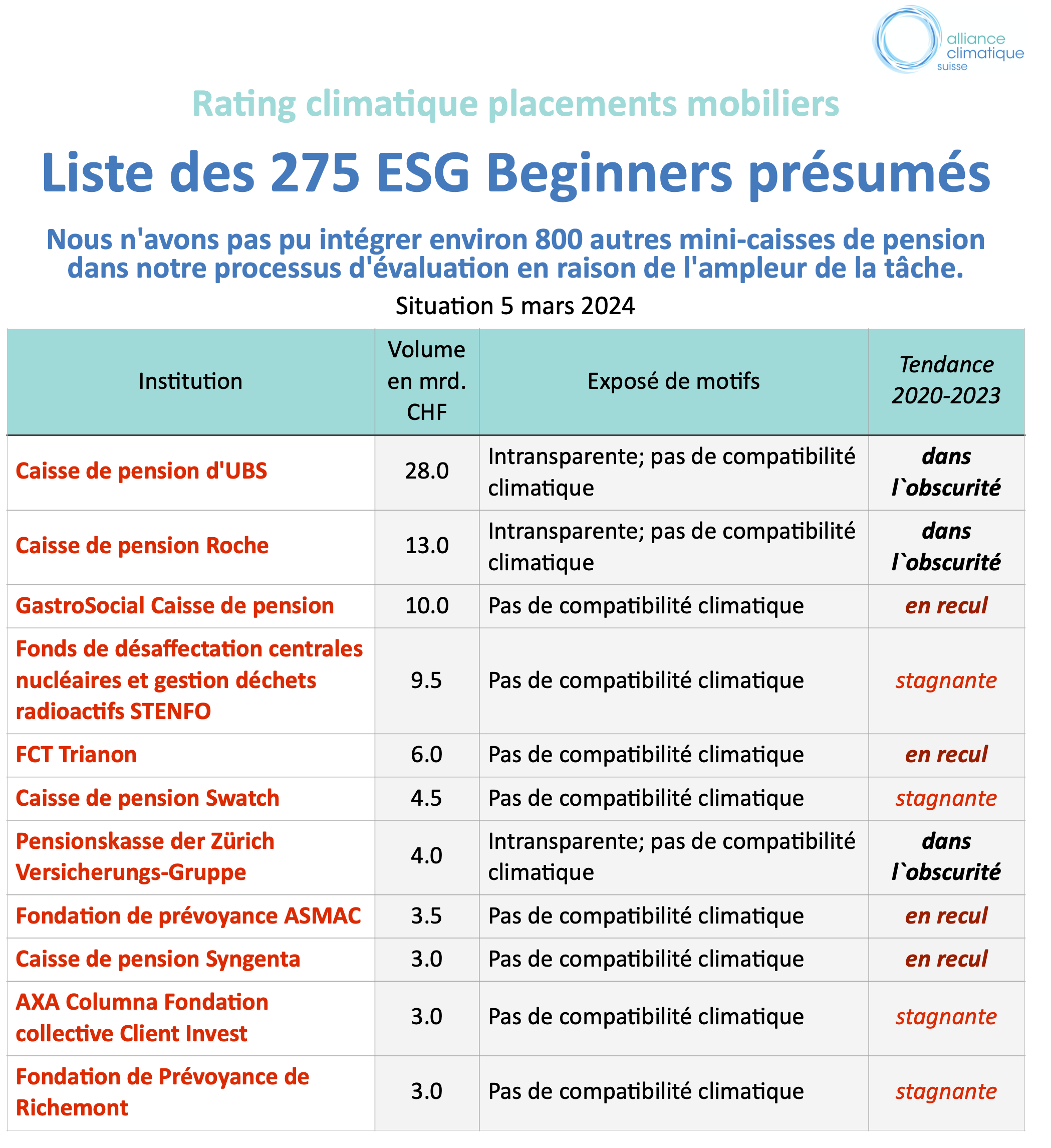

Dans cette deuxième partie de notre rapport climatique 2024, nous devons maintenant aborder les Not So Good News. Nous avons établi la liste des 275 ESG Beginners présumés, présentée avec les premières lignes ci-dessus, dans le cadre de notre campagne de recensement et de challenging de la partie encore obscure des caisses de pension. Jusqu’à présent, celles-ci investissent de manière conventionnelle, donc néfaste pour le climat, comme nous l’avons découvert sans surprise. Nous disons «présumé», car nous allons encore vérifier si un changement positif n’est pas en cours dans l’une ou l’autre caisse de pension.Avec cette liste, nous atteignons la partie «TRÈS ROUGE» d’environ 28 à 30% du volume de placement de toutes les institutions de prévoyance. Nous n’avons pas pu recenser environ 800 autres mini-caisses de pension d’entreprise représentant environ 10 à 12% du volume total des placements en raison de la charge de travail importante, mais cette partie est aussi à considérer comme «TRÈS ROUGE». Ensemble, ces deux parties «TRÈS ROUGES» représentent, avec environ 40%, la majeure partie du volume de placement en «ROUGE», soit 51% du total, que nous avons dû qualifier de «néfaste pour le climat» dans la première partie. Pour le reste, soit environ 11% du total de toutes les caisses de pension, qui est encore en «ROUGE», nous avons heureusement des raisons de penser qu’une évolution, bien qu’encore faible, vers la durabilité est en cours – conformément à la tendance «légèrement mieux» ou «mieux», en partie aussi déjà avec un «potentiel à l’ORANGE».

Manque de transparence

Parmi les moyennes et grandes caisses de pension que nous avons recensées, environ 220 ne sont pas transparentes, faute de présence web. Selon nos échantillons, il en va de même pour les quelque 800 mini-caisses de retraite. Nous avons additionné ce volume de placement des institutions de prévoyance que nous devons classer comme «dans l’obscurité» : l’impact des investissements ne peut pas être déterminé pour environ 20% du capital de prévoyance de la Suisse sur un total de quelque 1400 milliards via un examen indépendant par des groupes d’intérêts externes. Le montant «obscur» de l’ordre de 280 milliards n’est pas une bagatelle.

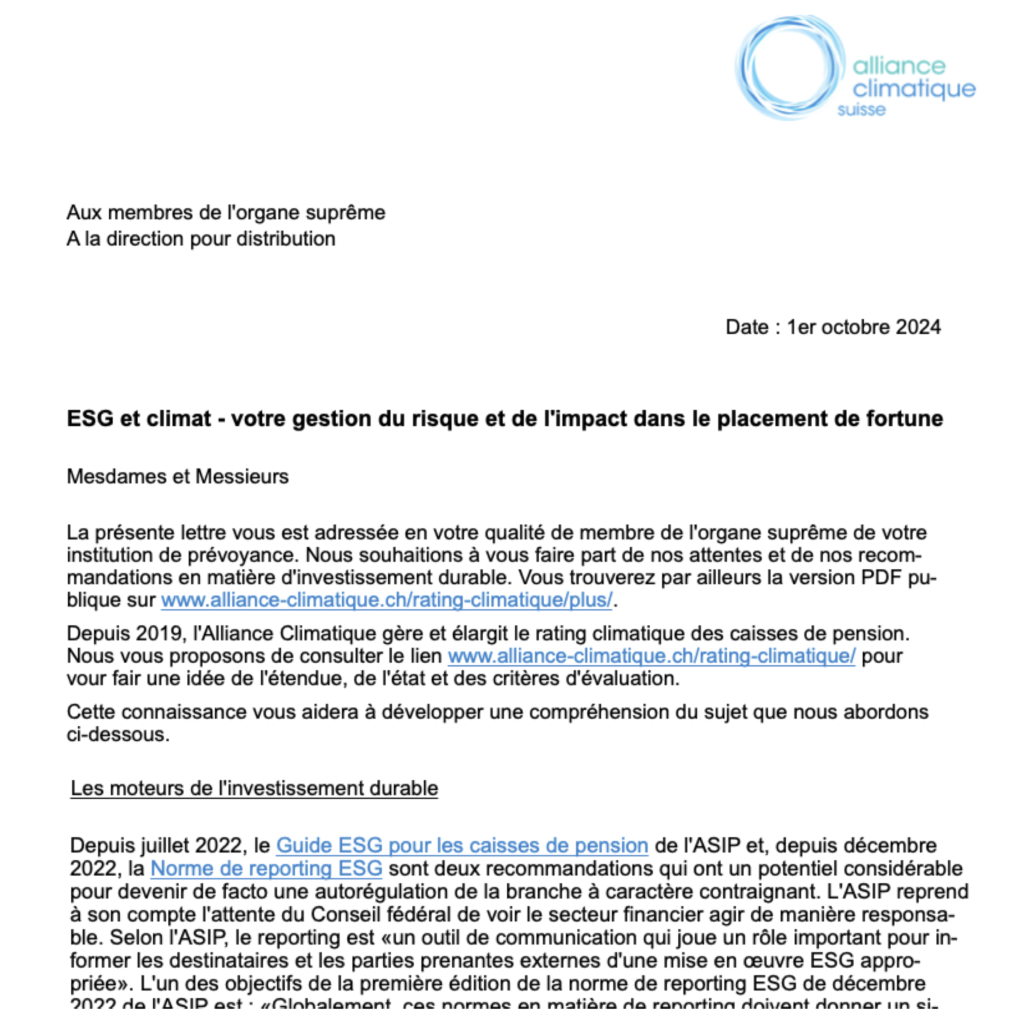

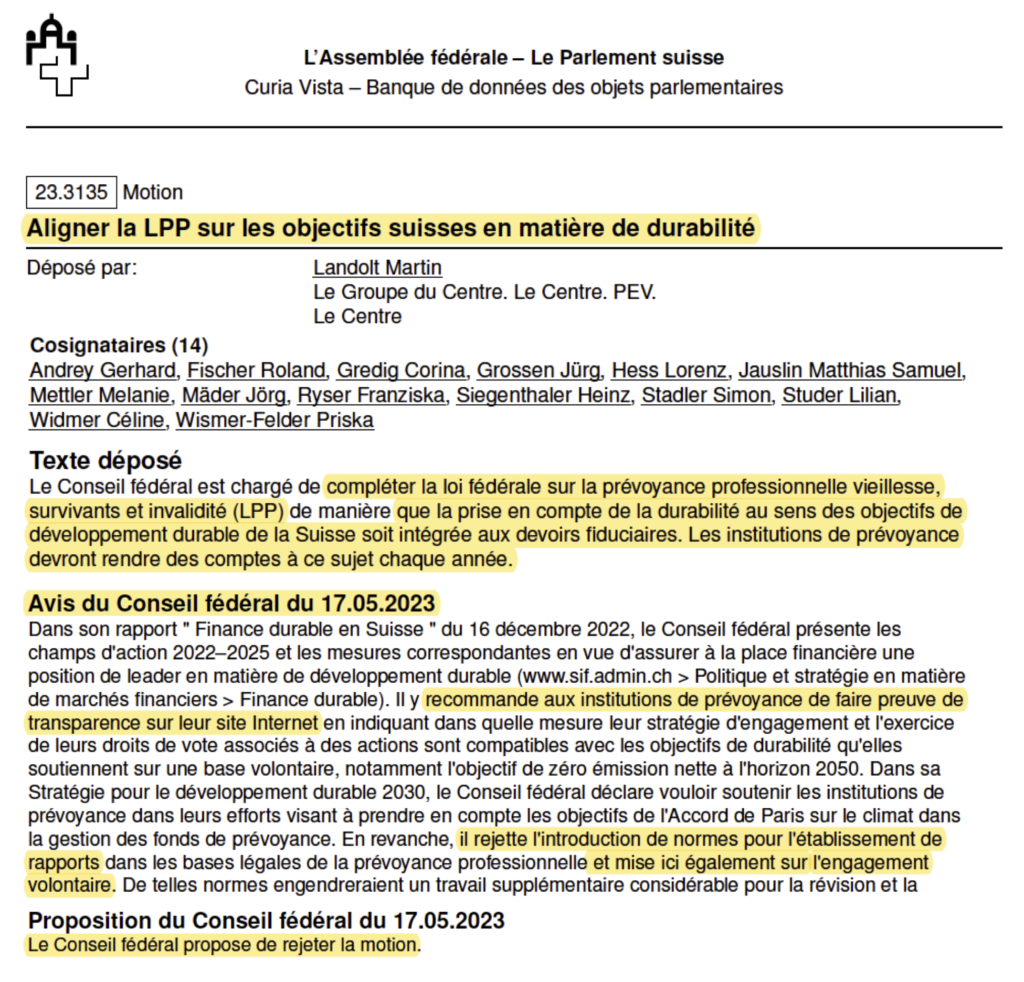

Pas de présence web sur le site de l’entreprise : ce qui peut encore s’expliquer par le manque de ressources pour les quelque 800 mini-caisses de pension de PME, est en revanche incompréhensible pour les grandes caisses de pension d’entreprises. Le comportement de la caisse de pension de l’UBS et de la caisse de pension de Roche est particulièrement frappant : elles se permettent de rester dans l’obscurité vis-à-vis de l’extérieur. De même, elles répondent négativement, quand elles le font, aux demandes répétées d’informations de l’Alliance climatique pour savoir si et comment précisément leur politique de placement intègre la durabilité. Cette attitude est en contradiction manifeste avec la Norme de reporting ESG de l’Association Suisse des Institutions de Prévoyance ASIP du décembre 2022 qui précise qu’il s’agit de «donner un signal : La branche des caisses de pension s’occupe de ce thème de manière responsable, le communique activement et assume ainsi sa responsabilité». Et l’ASIP «recommande de publier un aperçu de la stratégie de durabilité (y compris les chiffres clés ESG) sur le site Internet». De plus, le Guide ESG pour les caisses de pension suisses de l’ASIP de juillet 2022 affirme que le reporting est «un instrument de communication qui joue un rôle appréciable en informant les destinataires et les groupes d’intérêt extérieurs d’une mise en œuvre appropriée des critères ESG». Quoi qu’il en soit, nous devons considérer une absence de réaction à nos demandes comme une prise de connaissance et un accord avec notre hypothèse selon laquelle ils investissent encore de manière conventionnelle et donc néfaste pour le climat.

La nocivité climatique viole aussi le devoir de diligence

Les institutions en «ROUGE», en particulier les impassibles et les non transparents en «TRÈS ROUGE», ne respectent pas leur devoir de diligence fiduciaire imposé par la loi. Leurs investissements incessants dans les énergies fossiles ne représentent donc pas seulement un risque pour le climat, mais aussi pour les retraites. Depuis 2018 déjà, l’avis de droit NKF affirme que les caisses de pension suisses doivent elles aussi tenir compte des risques financiers liés au climat lors de la sélection des entreprises pour leurs placements. Elles ne doivent pas non plus manquer les opportunités de la transition énergétique. Si les responsables ne modifient pas leur gestion des risques, cela peut être qualifié juridiquement de violation de leur devoir de diligence fiduciaire envers leurs assurés. Les caisses de pension retardataires se retrouvent légalement vulnérables.

La campagne d’information de l’Alliance Climatique

Nous avons pu relever le rating de quelques caisses de pension qui, sur notre recommandation, nous ont indiqué dans quelle mesure elles avaient déjà substitué des fonds conventionnels par des solutions d’investissement «Advanced ESG» – certaines directement au «VERT CLAIR» – et les retirer de la liste des ESG Beginners en question. L’absence quasi totale de réactions nous a toutefois incités à envoyer une version préliminaire de la lettre d’information aux membres des conseils de fondation des 275 institutions de prévoyance restantes. Celle-ci aborde notamment la consigne mentionnée, découlant du devoir de diligence fiduciaire, d’intégrer les risques financiers liés à la durabilité et au climat dans la politique de placement.

La durabilité est simple – Just do it !

Nous avons envoyé aux 275 institutions de prévoyance figurant sur la liste des 275 ESG Beginners présumés, en plus de la lettre d’information, notre nouvelle Liste de recommandations – Solutions de placement durables et respectueuses du climat pour les caisses de pension. Celle-ci visualise la multitude de fonds «Advanced ESG» proposés sur le marché pour remplacer leurs équivalents conventionnels et les évalue en fonction de leur performance en matière de durabilité. Il existe aujourd’hui, contrairement au passé, une large gamme de fonds substantiellement durables pour couvrir pour ainsi dire tous les besoins financiers des caisses de pension, de mieux en mieux documentés avec des données sur le climat et la durabilité. Ce nombre est élevé, bien que nous appliquions des filtres stricts – le greenwashing et l’absence de documentation sur la durabilité ne passent pas chez nous. Notre liste est en cours, d’élaboration. Néanmoins, elle contient déjà 140 fonds ainsi que groupes de placement de fondations de placement de toutes les classes d’actifs : pour les actions (cotées et non cotées), les obligations (cotées et non cotées) et les infrastructures. Avec les sous-variantes financières que nous ne mentionnons pas, ce nombre serait plusieurs fois supérieur. Il manque également les fonds immobiliers.

Conclusion : depuis longtemps, le prétexte de l’absence d’offre adaptée ne fonctionne plus.

Nous concluons ainsi la rubrique Not So Good News. Retrouvez dans la troisième partie nos réflexions sur les chances de succès d’une politique fédérale qui mise encore sur sur l’engagement volontaire dans la prise de mesures de redirection des flux financiers à la lumière de l’Accord de Paris sur le climat.

Auteur: Sandro Leuenberger, sandro.leuenberger@klima-allianz.ch

Téléchargements

Liens

-

Liste des 275 ESG Beginners présumés

-

Liste de recommandation : Solutions de placement durables et respectueuses du climat pour les caisses de pension

-

Rating climatique

-

Rapport climatique 2024 sur les caisses de pension, première partie – Avancements chez les avancés

-

Rapport climatique 2024 sur les caisses de pension, troisième partie – La tendance : Régulations contraignantes